Как агробарону-банкроту Бахматюку удалось «нагреть» государство на 10 млрд грн

В праздничном новогоднем информационном пространстве почти незамеченной прошла информация от Главного следственного управления Нацполиции в г. Киеве о закрытии производства в деле по ПАО "ВиЭйБи Банк", принадлежавшему украинскому аграрному бизнесмену О.Бахматюку, "в связи с отсутствием состава преступления". И это несмотря на публичные обвинения в адрес агробарона со стороны Национального банка и заявления о наличии ряда судебных исков к нему, пишет в «Зеркале недели» Вадим Сирота.

Наверное, окрыленный этим и целым рядом других успехов в правоохранительных и судебных инстанциях, г-н Бахматюк на прошлой неделе перешел в информационную атаку, опубликовав открытое письмо к президенту и премьер-министру с обвинениями в неправомерных действиях Нацбанка и лично его главы Валерии Гонтаревой. Поэтому очевидно, что, вопреки призывам агробарона к компромиссу, информационный конфликт между сторонами (не исключено, что только имитационный) перешел на новый уровень. Между тем очень бы хотелось, чтобы в очередном возмущении его медиа-волн не утонули ключевые вопросы ко всем фигурантам: каким все же образом будут компенсированы потери государства и вкладчиков, а если нет, то кто в итоге понесет за это ответственность? Причем как на бахматюковской стороне, так и со стороны Национального банка.

Показательная арифметика

Следует напомнить, что украинский бизнесмен Олег Бахматюк должен был бы нести ответственность за банкротство сразу двух банков — вышеупомянутого "ВиЭйБи" и "Финансовой инициативы" (очевидно, вместе с ответственными лицами как самих банков, так и НБУ). Но в этой публикации мы сосредоточимся на кейсе именно "ВиЭйБи Банка", поскольку, среди прочего, в этом случае возникают очевидные аналогии с нынешней ситуацией вокруг Приватбанка: финучреждение было прочно интегрировано в бизнес-процессы своих украинских акционеров; активно привлекало депозиты от населения, и, вероятно, у регулятора были существенные замечания к качеству обеспечения кредитов. Можно вспомнить, что осенью 2014 г. серьезно рассматривалась возможность рекапитализации "ВиЭйБи" за счет государства. Тогда на подобный шаг чиновники не решились, так что сопутствующие государственному менеджменту "утраченные выгоды" не материализовались. А вот избежать реальных убытков от банкротства, как и получить ощутимые компенсации до сих пор не удалось. Поэтому стоит еще раз о них напомнить. Как и о "пикантных" перипетиях процесса.

Контроль над ПАО "ВиЭйБи Банк" О.Бахматюк оформил в 2010–2012 гг., после довольно скандального противостояния с предыдущим собственником С.Максимовым. После этого началась постепенная, но довольно быстрая переориентация розничного учреждения на обслуживание корпоративных клиентов — финотчетность за 2013 г. засвидетельствовала минимизацию кредитования физических лиц, при этом увеличился объем кредитов юрлицам. Эти кредиты были направлены в сельское хозяйство, в котором сосредоточены главные бизнес-интересы Бахматюка. Вопрос, получали ли при этом кредиты его прямые бизнес-конкуренты, — почти риторический.

В то же время, как в дальнейшем подчеркивал НБУ, активно "пылесосились" депозиты населения, которые использовались для кредитования юрлиц, связанных с акционерами банковского учреждения. После банкротства "ВиЭйБи Банка" общий размер расходов государства был оценен на уровне 10,4 млрд грн по следующим направлениям: 7,13 млрд — на выплату возмещения через Фонд гарантирования вкладов физических лиц (ФГВФЛ); 3,13 млрд — невозвращенное рефинансирование НБУ; 0,123 млрд — средства на текущих счетах и депозитах госпредприятий (общая оценка таких убытков Бахматюком на начало 2017-го составляла 9,11 млрд грн). При этом глава НБУ В.Гонтарева не скрывала, что подобная ситуация возникла из-за проблем с кредитным портфелем банков агробарона: один из них выдал, по ее словам, 64% инсайдерам, другой — 96%.

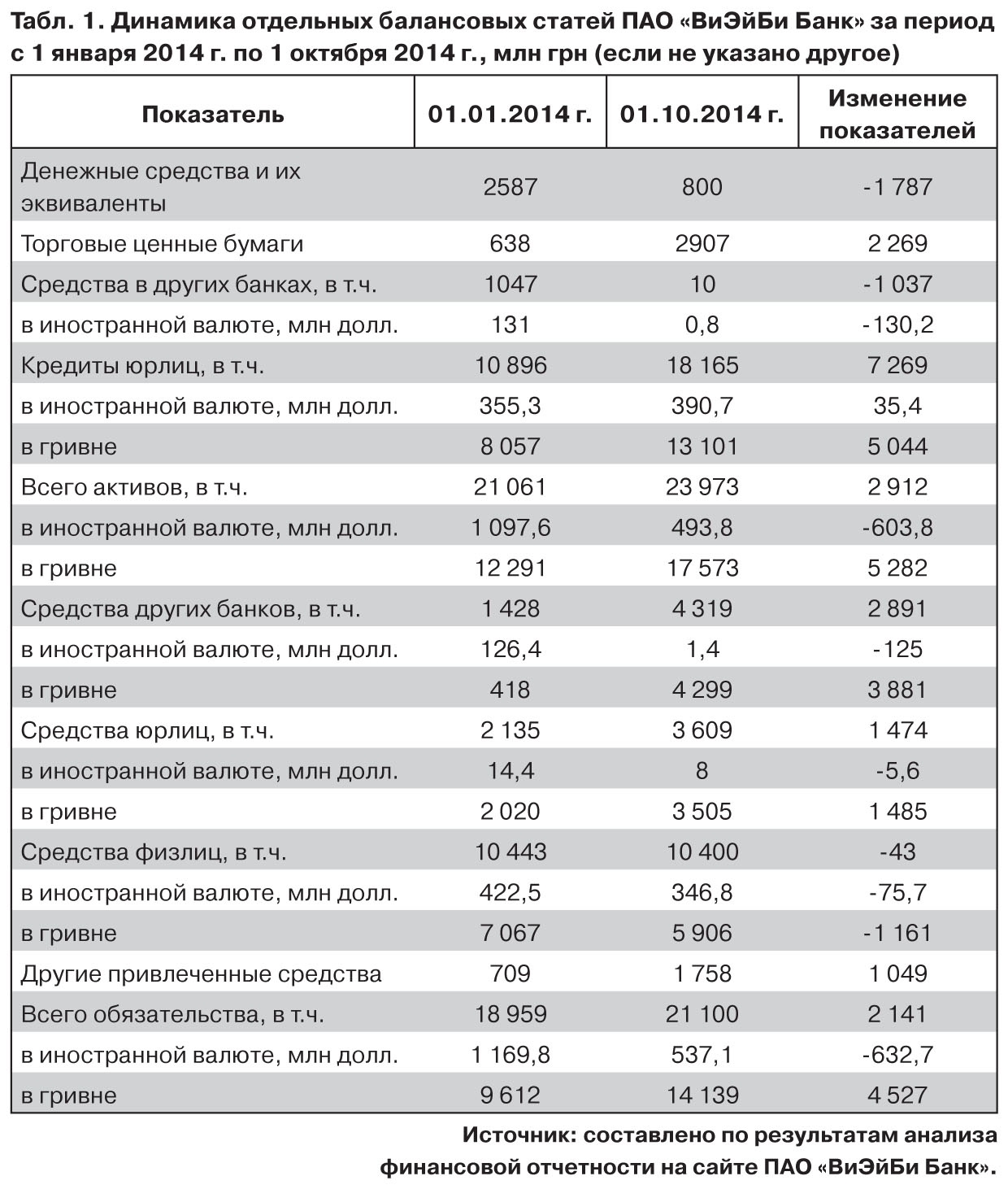

Попробуем на основе публичной годовой и квартальной финансовой отчетности ПАО "ВиЭйБи Банк" определить, что стало причиной признания его неплатежеспособным в ноябре 2014 г. Ниже приведена динамика его основных балансовых показателей в период активного привлечения кредитов рефинансирования НБУ за первые три квартала 2014-го.

Основная изюминка анализа заключается в росте в этот период на 63% объема гривневых кредитов юрлицам и фактическом изъятии из банка межбанковских ресурсов в иностранной валюте. Пикантность ситуации в том, что "ВиЭйБи Банк" в этот период привлекал рефинансирование НБУ в виде кредитов "для сохранения ликвидности", предназначенных для противодействия внезапному оттоку средств вкладчиков (отражено в балансовой статье "средства других банков"). Но из табл. 1 четко видно, что отток гривневых вкладов был компенсирован привлеченными от юрлиц ресурсами. При этом снижение высоколиквидных активов (преимущественно средств на корсчетах в других банках) компенсировалось эквивалентным увеличением портфеля торговых ценных бумаг (вероятно, государственных).

То есть фактически в год революционных изменений, аннексии Крыма и начала АТО только гривневый кредитный портфель субъектов хозяйствования "ВиЭйБи Банка" увеличился на 5 млрд грн (!), что превышает даже рост этого показателя на 3,8 млрд грн в сравнительно благополучном и стабильном 2013 г. (а в целом с учетом предоставленных валютных займов и курсовой переоценки этот показатель повысился более чем на 7,3 млрд грн).

В банке на начало 2014-го были размещены и привлечены на межбанковском рынке валютные средства (вероятнее всего, их встречное размещение среди ограниченного круга банков), на протяжении трех кварталов снижались высоколиквидные активы, фактически сформировался портфель торговых ценных бумаг (вероятно, ОВГЗ).

Таким образом, вывод о направлении полученных от регулятора средств на кредитование родственных бизнес-структур напрашивается в первую очередь. И поскольку речь идет о потере миллиардных объемов госсредств, правоохранители должны были бы аргументировать снятие претензий к владельцу как-то более обоснованно, чем коротким и общим сообщением об отсутствии состава преступления.

Понятно, что в хитросплетении банковских операций определить их очередность и источники проведения могут только надзорные подразделения регулятора, имевшие доступ к ежедневной статистической информации относительно "ВиЭйБи Банка". Скорее всего, для контроля использования рефинансирования в банке находилось уполномоченное лицо НБУ (так называемый куратор), имевшее доступ к информации о деятельности банка фактически в режиме онлайн. Более того, банк уже тогда должны были бы признать проблемным (а не в октябре 2014 г.), а его кредитные операции — жестко ограничить. И констатация факта чрезвычайной кредитной активности "ВиЭйБи" именно во время не менее активного привлечения от регулятора ресурсов для компенсации оттока средств клиентов и сохранения приемлемого уровня ликвидности вызывает не только удивление, но и обоснованные подозрения о наличии преступного сговора должностных лиц. Тем более, что очень показательной оценкой эффективности вышеупомянутой "кредитной деятельности" стало определение рядом украинских деловых изданий со ссылкой на ФГВФЛ оценочной стоимости активов "ВиЭйБи Банка" на уровне 19–23% от их номинала.

Вопросы к регулятору

Весной 2014 г. НБУ разработал и на протяжении нескольких месяцев активно применял специальный вид рефинансирования — так называемые кредиты для сохранения ликвидности (порядок проведения таких операций был регламентирован постановлением НБУ №91 от 24 февраля 2014 г.). Такие займы регулятора предоставлялись коммерческим банкам на срок до года, основным видом залога по ним были имущественные права по кредитам наивысшей первой и второй категорий качества (по классификации НБУ). "ВиЭйБи Банк" получил от регулятора в марте 2014-го вышеупомянутых кредитов в целом на 850 млн грн, а в апреле — на 1 млрд. Получение таких средств сопровождалось нормативным требованием о фиксации допустимого уровня кредитного портфеля моментом выдачи. То есть кредитовать новых заемщиков можно только на сумму погашения предварительно выданных кредитов. За некоторыми исключениями: кредитов в пределах проектов международных финансовых организаций (ЕБРР, Кредитного учреждения для восстановления (Kfw) и др.) и займов сельскохозяйственным товаропроизводителям, которые не являются связанными с банком лицами (кроме соответствующей классификации по КВЭД, дополнительным критерием является минимум 75% валового дохода, полученного от деятельности в сфере сельского хозяйства). Наверное, здесь и скрывается разгадка возможности увеличения кредитного портфеля при условии привлечения средств от НБУ для сохранения ликвидности. Предоставление Нацбанком такой отраслевой льготы и сделало возможным наращивание кредитного портфеля банков, которые испытывают острую потребность в поддержке ликвидности и привлекают для этого средства от регулятора с определенными ограничениями относительно собственной деятельности.

Сразу возникают профессиональные вопросы к Нацбанку: каков механизм контроля над целевым использованием кредитных ресурсов регулятора, в частности оценка реальной потребности в кредитных средствах и кредитоспособности сельхозпроизводителей, соответствия их задекларированной деятельности фактической деловой активности? Например, согласно вышеупомянутым отраслевым льготам вполне возможным было кредитование на 100 млн грн заемщика с уставным капиталом в 2 тыс. грн и одним человеком в штате, если по КВЭД он относился к секции "А" и получал 75% дохода от сельского хозяйства. Тематические проверки НБУ по выполнению нормативных требований о получении банками кредитов для сохранения ликвидности, скорее всего, не углублялись в экономический анализ вышеупомянутых групп заемщиков.

Глава НБУ В.Гонтарева публично отмечала, что уровень кредитования связанных лиц в банках О.Бахматюка в разы превышал допустимые регуляторные требования (составляя 60–90%). Логично, что часть такого инсайдерского кредитного портфеля была сформирована в 2014 г. Почему Нацбанк в ходе тематических проверок ПАО "ВиЭйБи Банк" не идентифицировал эти проблемы и не принял меры для возврата средств рефинансирования? Вполне возможно, что доказать связанность заемщиков с акционерами было проблематично из-за пробелов в законодательстве. Был ли составлен перечень таких "слабых звеньев" в процедурах идентификации связанных сторон с дальнейшим оформлением выявленных фактических критериев в нормативные требования Нацбанка?

"Финансовая инициатива" — еще один контролируемый О.Бахматюком банк — был признан НБУ неплатежеспособным 20 ноября 2014 г. ("ВиЭйБи Банк" получил такой статус 23 июня 2015 г.). Непонятны причины, по которым регулятор оставлял на рынке почти семь месяцев другое банковское учреждение аграрного барона. Почему вышеупомянутые банки не составляли единую банковскую группу согласно нормативным требованиям НБУ? Ведь важным для понимания реальной платежеспособности акционера является комплексный анализ всех его бизнес-проектов (прежде всего, конечно, банков). Плюс в условиях кризиса активы быстро теряют свою стоимость, зачем тогда медлить с решением вопроса вывода банка с рынка?

Такой желаемый компромисс

Что же в итоге? Банкротство банковских учреждений привело к огромным расходам Фонда гарантирования вкладов, старту юридических процедур взимания задолженности по кредитам рефинансирования НБУ (в частности на личное имущество О.Бахматюка) и фактической потере средств бизнесом и крупными вкладчиками в обанкротившихся финучреждениях. Бахматюк стал героем инфографики от НБУ: регулятор обвинил бизнесмена в том, что его обанкротившиеся банки задолжали государству, частным клиентам и регулятору средства в целом на 37,9 млрд грн. Нацбанк вроде бы активизировался в юридической плоскости, были поданы пять исков об обращении взимания по личному поручительству Бахматюка, инициировано уголовное производство в этом деле. Печерским райсудом г. Киева было даже вынесено постановление об аресте имущества бизнесмена (обжалованное его юристами в апелляционном порядке). В ответ Бахматюк публично обвинил лично главу НБУ в нежелании достичь взаимовыгодного компромисса, грязной пиар-кампании, попытке довести до банкротства его бизнес.

Имеет право на жизнь мнение отдельных инвестаналитиков, что публичные заявления О.Бахматюка являются элементом игры, направленной на усиление его позиций в переговорах о реструктуризации задолженности перед иностранными кредиторами.

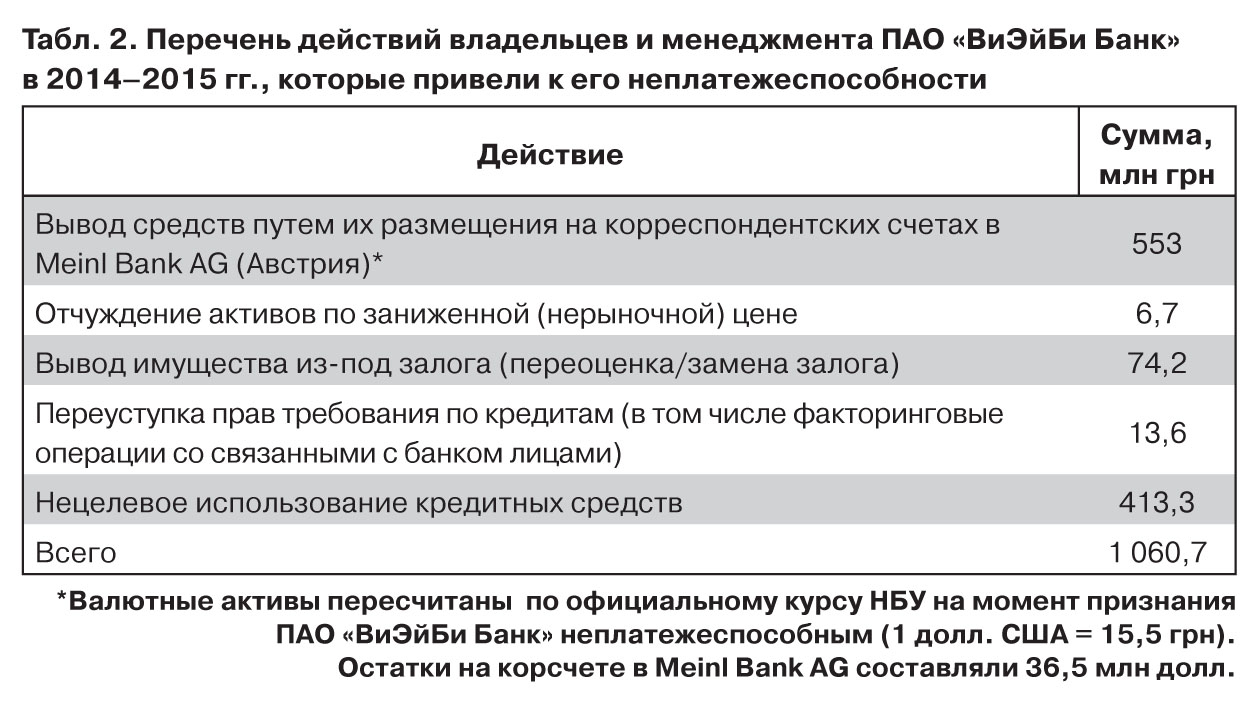

В этом контексте довольно интересна информация, приведенная в письме ФГВФЛ на имя тогдашнего премьер-министра А.Яценюка (№23-33924/15 от 23 сентября 2015 г.), в котором проанализированы результаты работы с активами обанкротившихся банков и приведены, с цифровым обоснованием, убытки от типичных схем вывода из них средств.

Фактически были констатированы убытки от, мягко говоря, недостаточно успешного надзора регулятора над банковскими учреждениями. Эффективное противодействие вышеупомянутым схемам находится в сфере ответственности НБУ, который должен был их выявить на ранних этапах с дальнейшим принятием превентивных мер. Так что ответственность за плачевные последствия ситуации с "ВиЭйБи Банком" вместе с его собственниками и менеджментом должен нести и регулятор, а точнее, его конкретные должностные лица.

В этой ситуации ярко проявилось существующее (и, надо признать, для этого есть реальные основания) недоверие между, с одной стороны, участниками рынка, акционерами банков и, с другой — регулятором. Тем более что и ФГВФЛ, мягко говоря, до сих пор не проявил себя эффективным распорядителем активами, переходящими под его надзор. А в случае того же "ВиЭйБи" получение регулятором банковского сектора права управления одним из крупнейших агрохолдингов, перегруженным долговыми обязательствами, явно не обеспечит успешность компенсации потерь из-за его банкротство. Да и практика бесконечных юридических противостояний вряд ли принесет пользу, особенно госбюджету.

В таких условиях заключение компромиссных для сторон соглашений действительно могло хотя бы частично снять напряжение (а заодно и вернуть часть потерянных средств). Но это — только в теории, поскольку подобные компромиссы могли бы сработать в общественных интересах лишь при условии обеспечения предпосылок для их абсолютной законности и прозрачности, а также наличия общественно-легитимного арбитра, который бы обеспечивал как прозрачность заключения соглашений, так и их выполнение. К сожалению, в нынешних украинских реалиях все вышеуказанное выглядит почти фантастикой.

Подытоживая изложенное

В очередной раз общественное внимание акцентировано на том, какие колоссальные убытки, тождественные объемам расходов бюджета по самым важным статьям, генерируют обанкротившиеся банки. Основные расходы возникают из-за выплаты возмещения вкладчикам из ФГВФЛ и проблемности взимания задолженности по кредитам рефинансирования НБУ. Даже несколько совещаний с руководством государства, о которых упоминал Бахматюк в своем открытом письме, пока не привели к желаемому результату.

А таким результатом для общества, в который раз подчеркнем, является максимальное возмещение понесенных государством убытков. При наличии непростых вопросов как к бизнес-практикам местных предпринимателей и финансистов, так и к эффективности надзора регулятора позиции сторон должны быть в прозрачной форме донесены обществу и иметь понятное экономическое обоснование. Без выполнения этих условий обворовывание государства и вкладчиков вряд ли прекратится.

В Києві муніципали запобігли самогубству 30-річної жінки (відео)

В Києві муніципали запобігли самогубству 30-річної жінки (відео)

БМП Bradley "розмазала" ворожу техніку (відео)

БМП Bradley "розмазала" ворожу техніку (відео)

Яскравий спалах освітив нічне небо в Україні (відео)

Яскравий спалах освітив нічне небо в Україні (відео)

У Києві на Хрещатику сталася масова бійка (відео)

У Києві на Хрещатику сталася масова бійка (відео)

Бійці "Помсти" знищили кросові мотоцикли окупантів (відео)

Бійці "Помсти" знищили кросові мотоцикли окупантів (відео)

Окупант палкою "стріляв" по українському дрону (відео)

Окупант палкою "стріляв" по українському дрону (відео)

"Айдар" взяв у полон групу окупантів біля Часового Яру (відео)

"Айдар" взяв у полон групу окупантів біля Часового Яру (відео)

У Рубіжному зробили туалет із російських ящиків для снарядів (відео)

У Рубіжному зробили туалет із російських ящиків для снарядів (відео)